内容摘要:2022年一季度TPU行情呈现先涨后跌的态势,华东鞋材用TPU季度均价20800.27元/吨,环比2021年第四季度降低2.66%,归因于原料价格走势对TPU市场价格影响较大,年后需求端跟进能力持续缓慢,加上后市疫情影响,需求端减量明显,短线内难以恢复。关注后市原料价格走势和需求端订单恢复情况。

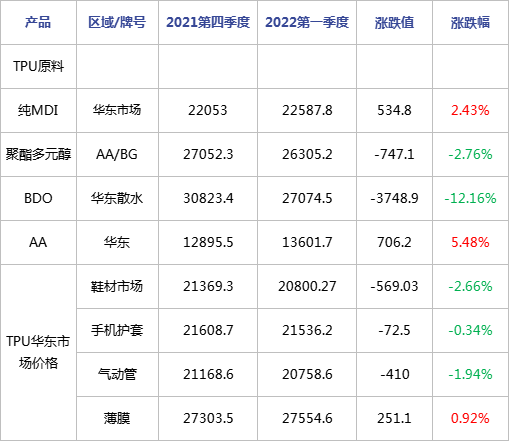

2022年一季度,环比2021年第四季度TPU产业链价格为跌多涨少的局面,TPU产品中,鞋材用TPU跌幅最大为569.03元,环比减少2.66%,薄膜用TPU季度均价小涨251.1元/吨,环比增长0.92%,原料方面涨跌互现,纯MDI支撑强势突出。

第一阶段, TPU 市场市场维稳跟进,高位报盘价格存小幅回落现象,场内整体价格变动不大。月内临近春节假期,下游市场存备货听闻,供方保持偏高负荷生产状态,前期订单集中交付,近期备仓现象较为突出,且区域内交投仍存听闻,少量成交为主,主因北京冬奥会对地区影响暂难估计,工厂恐后市停车降负,原料报盘价格缓步走高,且供方库存低位,原料端整体支撑能力较为突出。场内利好支撑下,存价格上探预期,TPU价格稳步进入春节假期,待节后归来新一轮表现。

第二阶段,春节假期归来,随着原料价格不断走高,TPU价格接连上涨后维稳运行,价格上调带动二级市场采买热情,成交盘偏强,工厂高负荷生产,保持出货节奏,但需求端恢复跟进缓慢,以消耗节前备仓为主,抑制价格涨幅;在成本强势支撑下,工厂现货利润出现倒挂,市场价格再次小幅上调,但需求端对价格高位存一定抵触心理,市场以消化涨幅为主,新单跟进缓慢。

第三阶段,价格宽幅下行, TPU市场整体进入涨价后的消化涨幅阶段,工厂负荷高位,交付前期订单,但需求端支撑不足,价格传递阻力重重,中旬多地疫情突发,需求端减量明显,场内整体开工负荷骤降,且同时原料价格跌势延续,为整体的需求不景气现象雪上加霜,场内无利好支撑,报盘重心向下靠拢,在需求跟进能力持续不足且物流运输困难增加等多重利空下,月末价格宽幅下行,等待价格进一步向下传导,刺激需求端订单跟进。

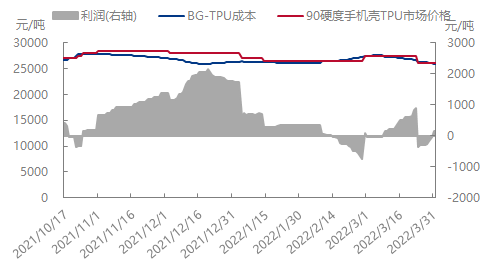

国内市场TPU利润走势图

2022年第一季度,利润均值为239.07元/吨,2021年第四季度利润均值为866.8元/吨,环比降低72.4%,其中利润最高值为1750元/吨,最低值为-737元/吨(考虑原料采购期、运费、装置开工调整等问题,实际盈利存偏差)。一月份市场价格维稳运行,备仓采买,工厂保持高负荷运行,原料缓步走高,其中纯 MDI、AA 报盘价格缓步走高,且供方库存均保持低位, 节后提振能力仍存,现货有利可寻。

节后归来,随着纯MDI、BDO等价格强势上行,原料成本增加,现货利润倒挂明显,报盘价格区间上调后,利润倒挂现象缓解且逐渐缓慢留有空间。由于节后需求端开工恢复缓慢且加之疫情影响,需求端减量明显,跟进能力持续不足,原料支撑减弱,价格迎来宽幅下调,利润空间承压;三月份原料价格延续弱势,跌势难止,利润承压缓解,工厂现货成本优势有增,但需求端主要以零星刚需订单跟进,跟进能力缓慢,且短线内难以恢复。

2022年1季度国内TPU产量14.66万吨,较2021年第一季度同比减少13.97%,季度内春节假期前,需求端备仓现象突出,工厂维持高负荷生产交付前期订单,春节归来,需求端以消耗库存为主,新单跟进缓慢且原料价格高位,工厂现货利润承压明显,降负保价生产。三月国内多地疫情突发,需求端降量明显且物流运输困难比较突出,少数装置出现停车现象,场内整体开工率下降到35%左右。

综合来看,2022年一季度TPU在原料价格强势的利好因素下,价格迎来宽幅上涨,三月之后在疫情重创,需求端跟进能力持续不足且原料价格走势减弱的多重利空下,价格开始宽幅下调,整体市场供需失衡,呈现供大于求的局面。终端消费量不景气,需求端跟进能力持续不足,场内实单可谈,出口方面支撑同样一般。疫情影响为后市不确定因素增加,供需皆走向疲软,市场驱动不足,需求端跟进情况仍需观望,整体开工负荷处于低位,预计国内TPU市场维稳跟进,观望价格刺激下,需求端整体订单跟进情况和原料价格走势。